不動産売却の時に気になる「税金」の事。

申告漏れや、あとから大きな納付請求があっては大変ですが、正直わかりづらいのが税金です。

自宅の不動産売却であれば課税されるケースは少ないですが、“優遇措置”を見逃している場合もあります。

“かかるかもしれない税金”と“見逃したくない優遇措置”

どちらも必須として押さえておきたい知識ですので、不動産売却をお考えの方は是非とも参考にしていただければと思います。

譲渡所得税の種類と税率

「譲渡所得税」と言っても普段から耳にする言葉ではないのでピンとこない方も多いと思います。

一言で言うと、

売却利益に対しての税金です。

この譲渡所得については複雑な計算となりますが、基本的な考え方を身につけておきましょう。

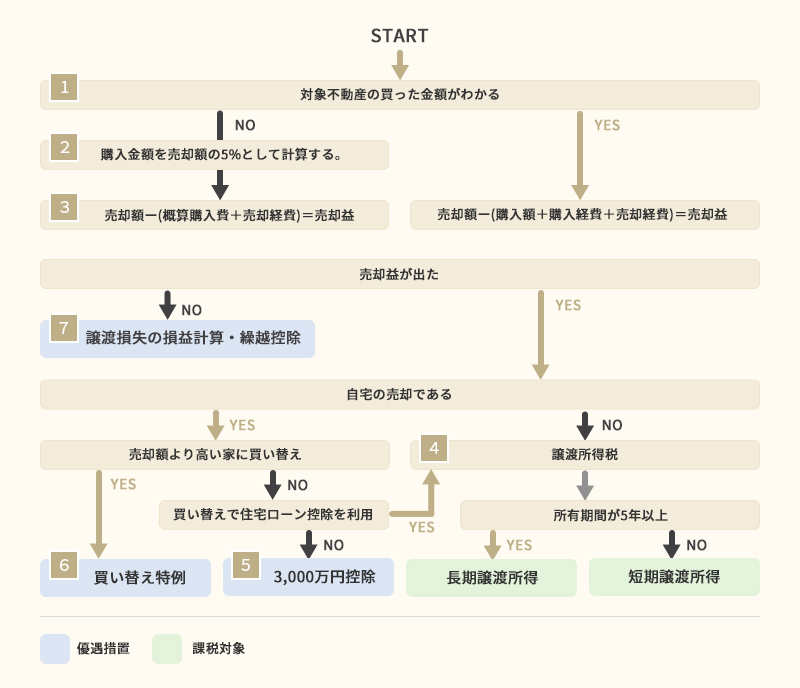

不動産売却の課税額は、下記の流れで計算していきます。ケースごとに課税対象か、優遇措置の対象かを確認していきましょう。

不動産売却課税フローチャート

上記のフローチャートの「番号」ごとに内容を確認していきましょう。

1対象不動産の「買った金額」がわかるかどうか

課税されるかどうかは「売却価格」−「購入価格」が基本的な考えとなります。

※購入価格の確認には、購入時の売買契約書が必要となります。

2対象不動産の購入額が不明の場合(相続も含む)

売却価格の「5%」を概算購入費とみなして計算します。

売却価格3,000万円

3,000万円×5%=150万円(概算購入費)

概算購入費には物件購入額と購入経費が含まれます。

3売却益の計算式

購入価格がわかっている場合

売却額-物件購入額-購入経費-売却経費=売却益

売却益が出て課税対象かどうかは上記の計算式の通りですが、

「購入経費」と「売却経費」について具体的に確認していきましょう。

| 購入時の経費となる項目 | 売却時の経費となる項目 |

|---|---|

| 仲介手数料 | 仲介手数料 |

| 印紙代 | 印紙代 |

| 登録免許税・司法書士費用 | 測量費 |

| 不動産取得税 | 既存建物解体費用 |

上記の売却経費も含めて、計算式の参考例を見てみましょう。

- ・売却額:3,000万円

- ・購入額:- 3,500万円

- ・購入経費:- 170万円

- ・売却経費:- 150万円

- ・売却益

購入価格がわからない場合

売却額ー(概算購入費+売却経費)=売却益

- ・売却額:3,000万円

- ・概算購入費:- 150万円

- ・売却経費:- 150万円

- ・売却益:2,700万円

※購入の価格が明確かどうかで課税対象額が全く違います。

建物原価償却

対象不動産を購入した金額については建物価格を原価償却して複雑な計算をしなければいけません。

例題の購入価格3,500万円の場合でも減価償却計算をすると計算額は3,500万円よりも低くなります。

※計算方法はこちらより ※国税庁H P参照(建物の取得費の計算)

4短期譲渡・長期譲渡

不動産の所有期間により課税額が変わります。

不動産売却は、売却した年の1月1日現在での所有期間により短期・長期に分けられます。

・5年を超えている→長期譲渡所得

・5年以下であれば→短期譲渡所得

それぞれに課税額が変わりますので下記表をご参照ください。

また、2013年(平成25年)1月1日~2037年(令和19年)12月31日までは、復興特別所得税として所得税に「2.1%」が上乗せされて計算されます。

| 長期所有 所有期間5年超え | 短期所有 所有期間5年以下 | |

|---|---|---|

| 所得税 | 15%×2.1%=15.315% | 30%×2.1%=30.63% |

| 住民税 | 5% | 9% |

| 合計 | 20.315% | 39.63% |

5マイホームを売った時の場合【3,000万円控除】

所有期間に関係なく最高3,000万円の控除を受けられます。

自らが暮らしているマイホームであれば、所有期間に関係なく3,000万円までの控除が可能になります。

相続した不動産も自らが暮らしていれば対象となります。

建物原価償却

・転勤などにより住まなくなった場合でも、3年後の12月31日までに売却すれば3,000万円控除の対象となります。

※住まなくなった家屋を取り壊しても条件により対象になります。

・買い替えの場合、「住宅ローン控除(住宅借入金特別控除)」との併用はできません。

※適用条件等については下記、国税庁のホームページをご参照ください。

国税庁ホームページはこちら(マイホームを売った時の特例)

6買い替えの特例

マイホームの買い替えで、次の購入先が自宅売却額よりも高い場合

マイホームの買い換えをした時に、マイホームを売却した価格より高い価格の家に買い替えた場合、売却により発生した譲渡所得の課税を次回の売却時まで繰り延べられる特例です。

※この特例は一時的に課税されないというところがポイントですが、買い替えした家を将来売却する事となった際には「繰り述べた」課税分も含めて計算する事となるので注意が必要です。

※適用条件等については下記、国税庁のホームページをご参照ください。

国税庁ホームページはこちら(土地や建物を売った時)

7譲渡損失の損益通算・繰越控除

売却損失が出た場合に赤字分をその他の所得と相殺できる特例

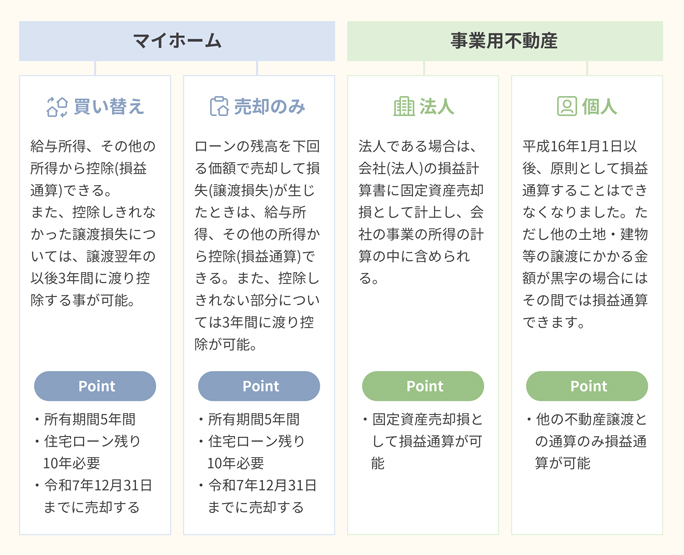

売却する不動産がマイホームか否か、売却が買い替えか売却のみかにより控除内容が変わりますので下記図表を参考にしてください。

譲渡損失の損益計算

※適用条件等については下記、国税庁のホームページをご参照ください。

・マイホームの買い替えについてはこちらより

・マイホームの売却のみについてはこちらより

・事業用不動産の個人についてはこちらより

・事業用不動産の法人についてはこちらより

まとめ

不動産売却に関わる税金についてはわかりづらく複雑ですので、税務署、もしくは税理士にご相談する事が望ましいと思います。

また、不動産売却には税金以外にも“知らなければいけない事”が多岐に渡りありますので、まずは、不動産業者からのアドバイスを参考にしながら売却全体を考えていくことが重要だと思います。

もしこの記事で分からないことがあれば、お気軽にご連絡下さい!

マルヨシでは、不動産売却ノウハウが多数あり、お客様に最も賢い売却方法をご提案しています。